グルメ予約サービス業界の市場分析をしてみた

皆さんはお食事の予約はどのようにされますか?

インターネット、電話、メールなど様々かと思います。

最近ではグルメ予約サービスを中心に、どの店舗もインターネット予約が可能になってきていますよね。

空席状況や店舗情報などもまとめられていて、便利なサービスという印象が強いのではないでしょうか。

今回はそんな”グルメ予約サービス”市場をピックアップして、Knowns 消費者リサーチをもとに分析を行っていこうと思います。

マーケターさんやメーカーさんのお役に立てると嬉しいので最後まで読んでみてください。

グルメ予約サービス業界の紹介

グルメ予約サービスは、レストランや飲食店の予約をオンラインで簡単に行えるサービスです。

電話予約と違って、24時間いつでも空席確認や予約が可能であり、飲食業界にとって重要なサービスといえます。

近年では新型コロナウイルス感染症による外出規制によって大きなダメージを受けましたが、徐々に利用者数も戻りつつあります。

またブランドによってはクーポンや口コミ、ポイント制度など戦略が異なっており、多様なニーズに応じたサービスの提供が求められています。

次にKnowns 消費者リサーチを用いて、グルメ予約サービス業界を見ていきます。

ポジショニングマップ

まずはグルメ予約サービス業界に属する各ブランドの認知度や満足度などのポジショニングを確認してみます。

認知度ポジショニングマップ

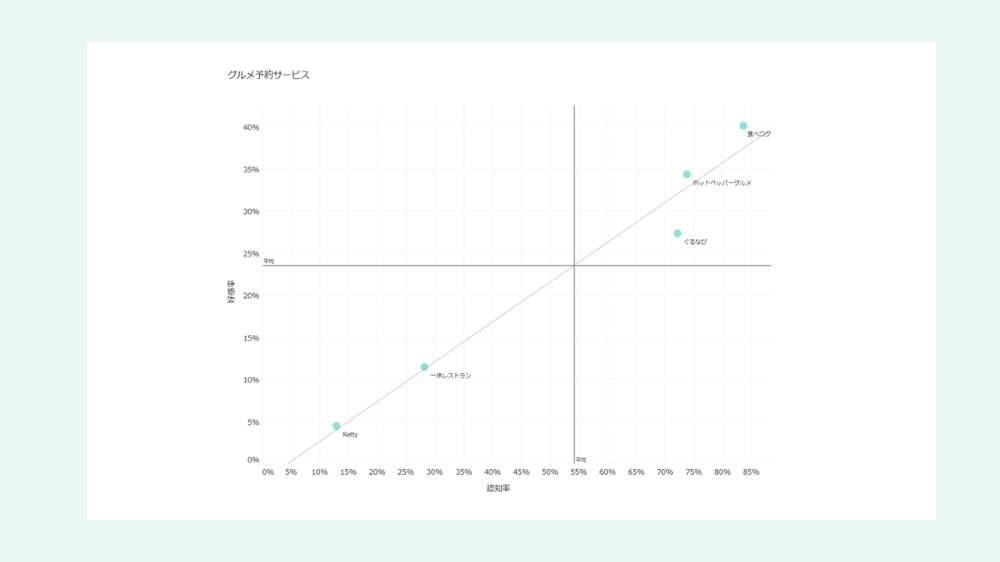

認知率×好感率

まずは認知率と好感率でポジショニングしてみます。

各ブランドの認知度がどれくらいあるのか、好印象・好感触と感じている人はどれほどいるのかを確認することができます。

■認知率×好感率 ポジショニングマップ

認知率×好感率では食べログが1位となりました。

認知率83.6%、好感率40.1%と非常に高い数値となっています。

食べログは株式会社カカクコムが展開するグルメ予約サービスブランドです。

掲載店舗数No,1を武器に、幅広いジャンルを網羅しているのが特徴です。

また利用シーンやこだわり条件も詳細まで絞り込むことが可能で、ユーザーの多様なニーズに対応しやすくなっています。

さらに口コミも非常に豊富で、実際の利用者の評価や感想を参考にしながらお店を選べるのも魅力の1つです。

こういった魅力や特徴が、高数値を叩き出す要因になっていると考えられます。

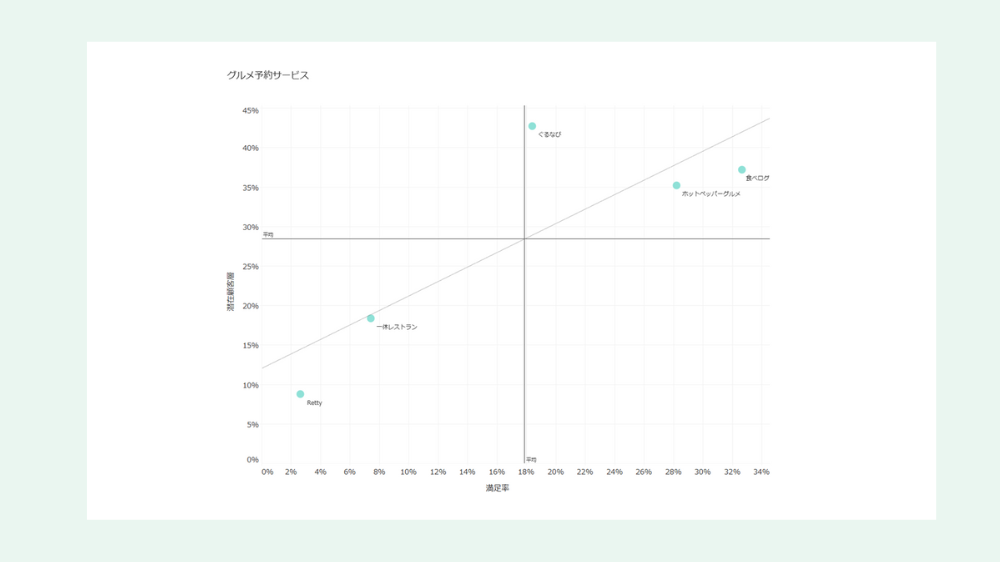

満足率×潜在顧客層

次に満足率と潜在顧客層でポジショニングしてみます。

ブランド利用者はブランド価値にどれほど満足しているのか、

将来の顧客として見込まれる人はどれほどいるのかを確認することができます。

■満足率×潜在顧客層 ポジショニングマップ

満足率×潜在顧客層ではそれぞれの項目で1位が異なりました。

満足率は食べログが1位となっていました。

先程ご紹介したサービスの魅力が、高い満足率に繋がっていると考えられます。

対して潜在顧客層はぐるなびが1位でした。

しかし満足率が食べログやホットペッパーグルメと大きく差が開いているのは気になりますね。

ぐるなびは株式会社ぐるなびが展開するグルメ予約サービスです。

宴会・接待・団体などの予約に強く、「幹事ランク」や「法人向けプレミアムサービス」など、独自のサービスも提供しています。

また掲載店舗と直接契約しているケースが多く、他のサイトには掲載していない詳細情報や限定メニュー・プランなども存在します。

イメージポジショニングマップ

各ブランドのイメージについても分析してみます。

消費者からどんなイメージを持たれているのか、各ブランドのイメージはどれほどかを理解することができます。

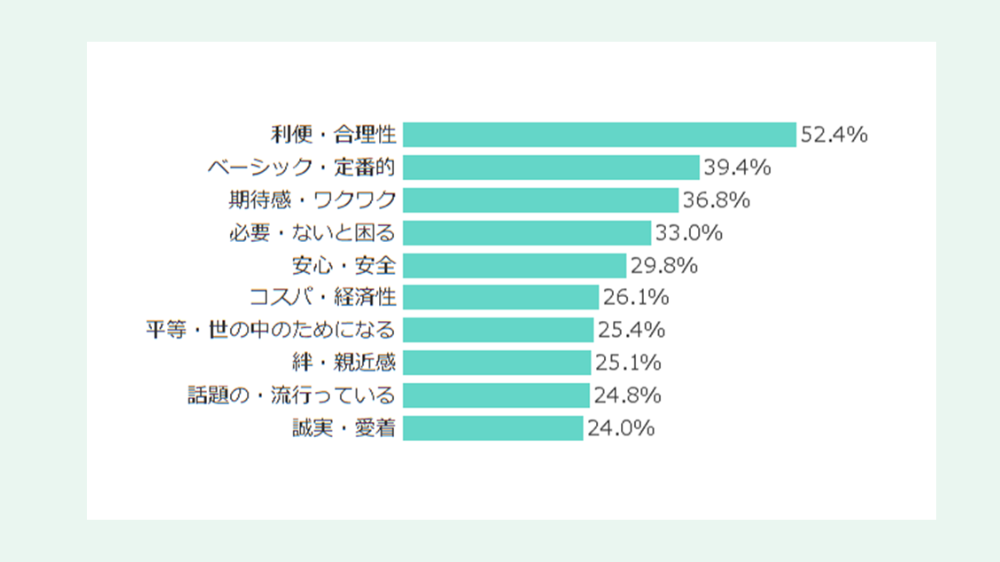

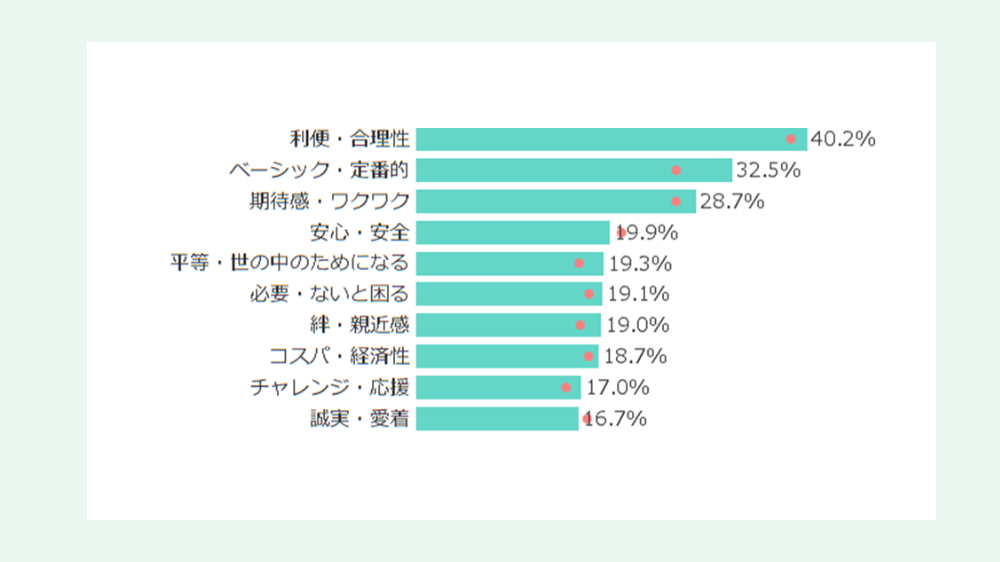

ポジショニング分布をみる前に”グルメ予約サービス”に対するイメージを簡単に確認しておきたいと思います。

今回はグルメ予約サービスを利用している人は、どんなイメージを持っているか確認したいので、現在購入層に限定して分析していきます。

■イメージ分析 グルメ予約サービス

※絞り込み条件 : 現在購入層(直近サービスを利用した)

最も強いイメージは利便・合理性でした。

利便性に長けたサービスなので、当然といったところでしょうか。

上位の項目で注目したいのは、必要・ないと困るです。

グルメ予約サービスが必要不可欠な存在となっている人が多いようで、利便性・機能性という魅力に惹かれているのでしょうか。

また安心・安全も上位にランクインしており、ネット予約は安全性や信頼が高いという印象を持っているようです。

このイメージ分析の結果をもとに、ポジショニングを行っていきたいと思います。

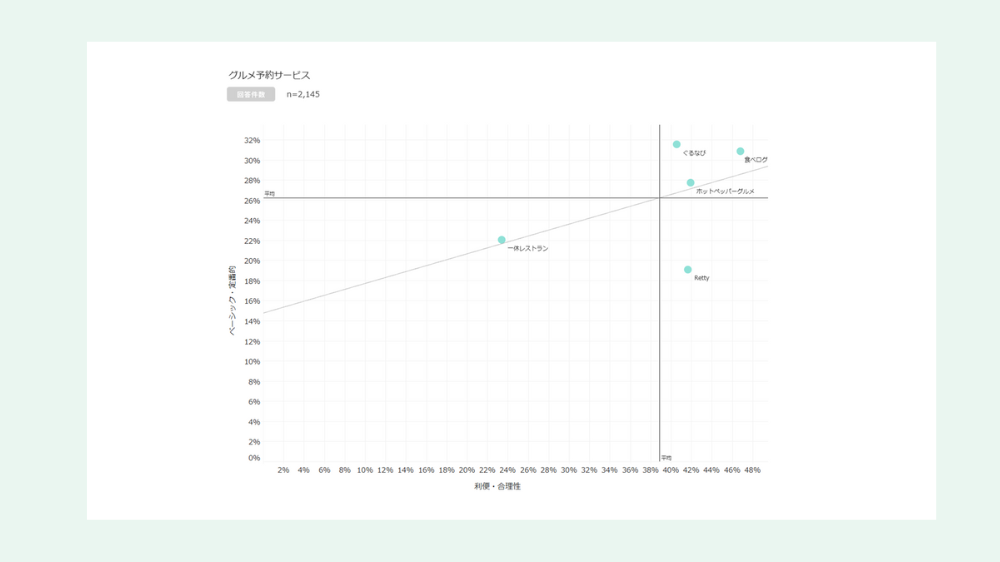

利便・合理性×ベーシック・定番的

まずはイメージ分析の第1位と第2位の項目をポジショニングしてみます。

■利便・合理性×ベーシック・定番的 イメージポジショニングマップ

※絞り込み条件 : 現在購入層

利便・合理性×ベーシック・定番的ではそれぞれの項目で1位は異なりました。

利便・合理性は食べログが1位でした。

掲載店舗数の多さや全国の飲食店を幅広く掲載している点が、イメージに繋がっている要因の1つになっていると考えられます。

お店を探したい・予約したい人にとっては、選択肢が多く、気になるお店が出てくる可能性が高いのはありがたいですよね。

ベーシック・定番的はぐるなびが1位となりました。

各ブランドの現在購入層の中で、最も固定利用客が多いブランドなのかもしれません。

「予約するならココ」というイメージを持ってる人が多いようです。

またぐるなびはサービス開始日が1996年と歴史が長く、信頼の厚いブランドという認識もあるかもしれません。

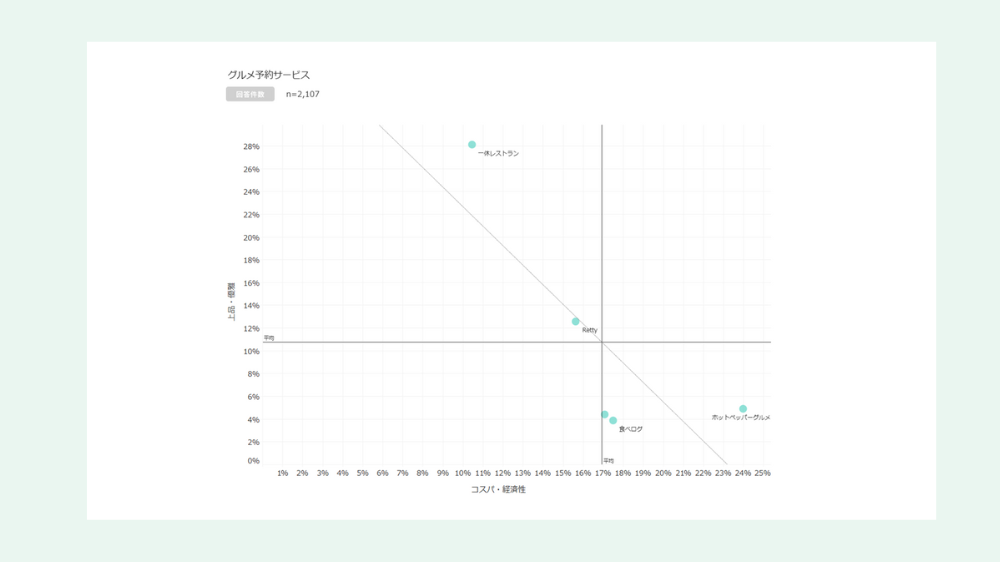

コスパ・経済性×上品・優雅

次にイメージポジショニングの中で、特徴的だった2つの項目をご紹介します。

■コスパ・経済性×上品・優雅 イメージポジショニングマップ

※絞り込み条件 : 現在購入層

まずはコスパ・経済性です。

この項目ではホットペッパーグルメが1位となっており、2位以降とは5%以上の差をつけています。

ホットペッパーグルメは株式会社リクルートが運営するグルメ予約サービスで、2000年にサービスを開始してから業界でもトップレベルの利用者を獲得している人気ブランドです。

コスパ・経済性の割合が高い要因として考えられるのは、ポイント制度です。

ブランドを利用することで獲得できるポイントは「dポイント」や「Pontaポイント」に交換することが可能で、多くの店舗でポイントを利用することができます。

グルメ予約で溜まったポイントを私生活に還元できる魅力がイメージに繋がっているのではないでしょうか。

次に上品・優雅です。

ポジショニングしてみると一休レストランが1位となっており、他のブランドと大きな差をつけているといえます。

「一休」という言葉を聞くと、多くの人が宿泊予約サービスの方を連想するかもしれませんが、実はグルメ予約サービスも展開しています。

一休レストランは株式会社一休が運営するブランドで、1998年にサービスを開始した歴史あるブランドといえます。

一休レストランは高級レストラン・ホテルダイニングに特化したサービスとなっており、記念日や接待などに強いという魅力を持っています。

また「夜景が綺麗」や「プロポーズ」など、他のブランドにはない条件設定も可能です。

日常的に利用されるのではなく、特別な日に利用してもらうといったニーズの多様性に対応しているブランドと考えられます。

“グルメ予約サービス”にとって最も重要なのは「利便性」だと思いますが、それぞれのブランドに強みや特徴があるのは、差別化しているという意味では興味深い市場ではないでしょうか。

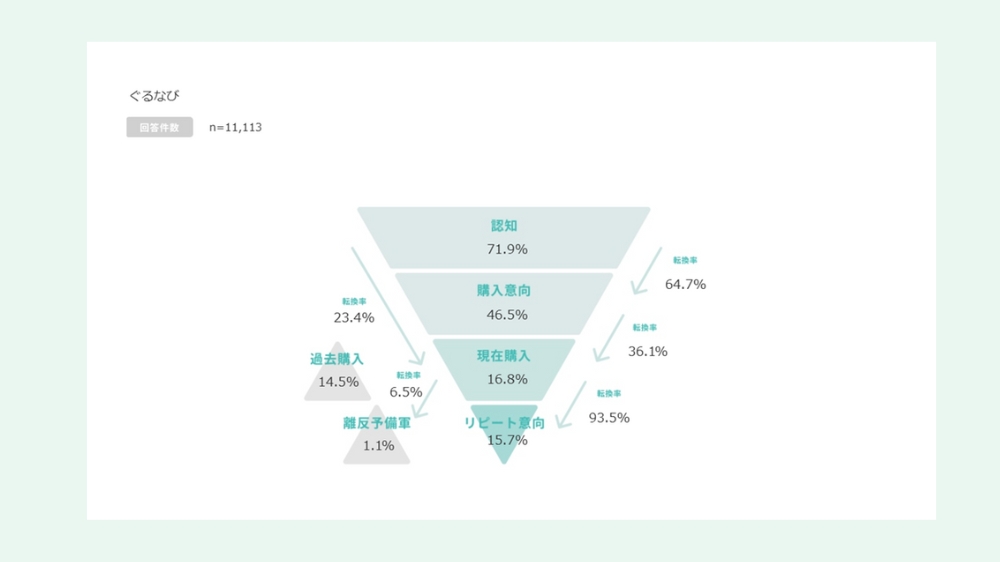

ブランド認知度(ぐるなび)

ここまでグルメ予約サービス業界の全体について分析しましたが、ここからはブランドを1つピックアップして分析していきます。

今回ピックアップするのはぐるなびです。

これまでの分析では潜在顧客やベーシック・定番的の割合が高いブランドであることを確認できました。

ここからはさらに深堀りして、顧客の特徴や課題などを見つけていこうと思います。

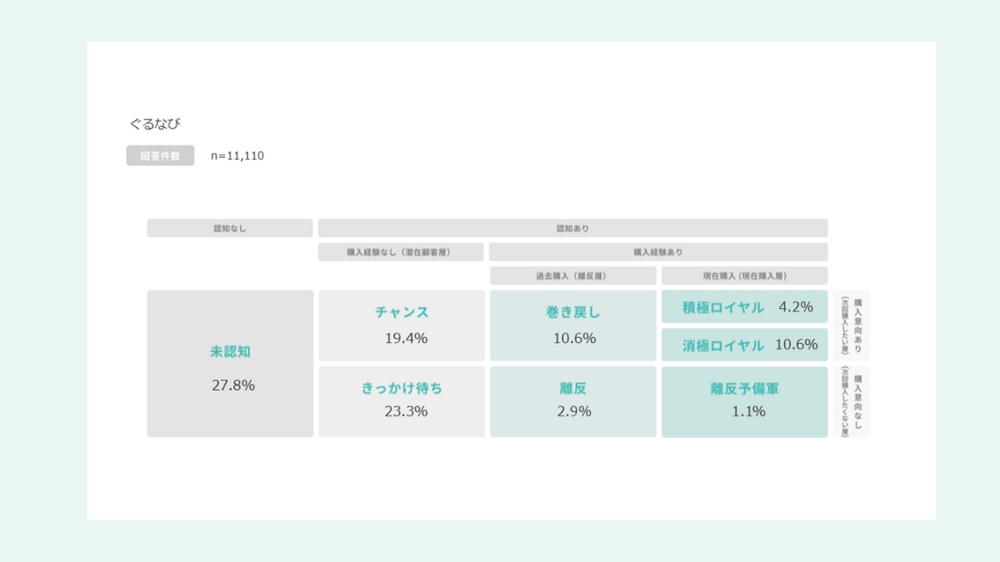

7 Journeyで消費者を知る

■7 Journey ぐるなび

ぐるなびで最も高い数値は未認知でした。

そして認知の中ではチャンスやきっかけ待ちの割合が高く、潜在顧客層が多かったことも納得がいきます。

さらに積極ロイヤルと消極ロイヤルでも大きな差があり、なにか原因があると考えられます。

顧客の特徴をより深く捉えていく

次に7 Journey Tableを用いてさらに詳しく見ていきます。

■7 Journey Table 性別・年齢 ぐるなび

性別では、ロイヤル層の男性の方が高い割合となっています。

しかし潜在顧客層に含まれるチャンスときっかけ待ちは、やや女性の方が多い結果でした。

また年齢別を「全体」と比較してみると、

ロイヤル層は20代後半から40代が多く、巻き戻しは30代から50代までと利用者層がはっきりと分かる印象を持ちます。

さらに10代や20代の未認知は高い割合となっており、将来の認知率や利用率に懸念を残す結果となりました。

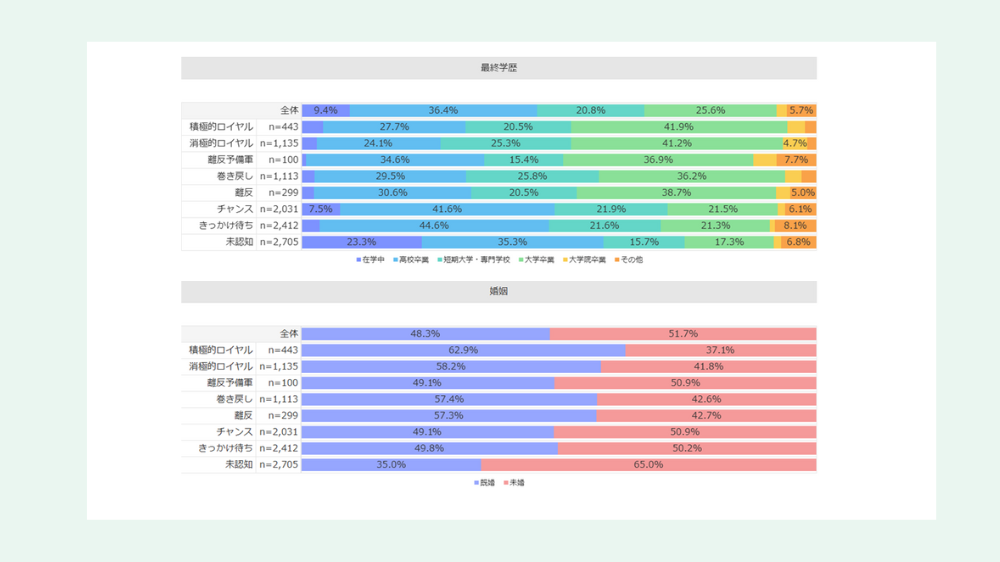

■7 Journey Table 最終学歴・婚姻 ぐるなび

次に最終学歴や婚姻を見てみます。

ロイヤル層や巻き戻しなど利用経験がある人たちは、大学卒業や既婚の割合が非常に高いことが確認できます。

最終学歴の詳細を見てみると、大学卒業が多いのに対して、高校卒業は利用経験のある人が少ないようです。

同様に婚姻でも、既婚の割合が高いのに対して、未婚は利用経験が少ない結果でした。

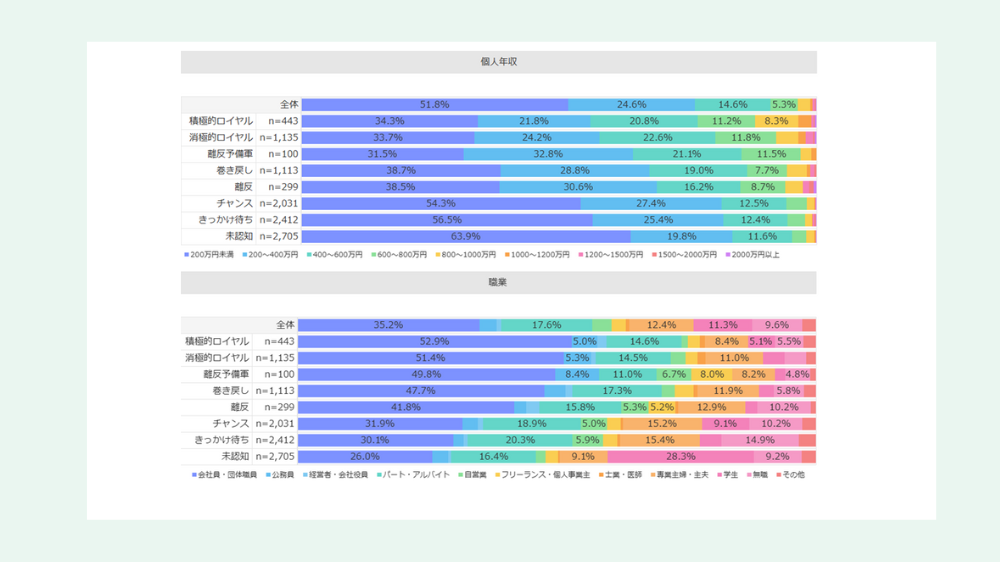

■7 Journey Table 個人年収・職業 ぐるなび

最後に個人収入や職業についてもデータを見てみます。

個人収入では、200万円未満のロイヤル層や巻き戻しは割合が低い結果となっています。

対して400〜600万円、600〜800万円は高い割合となっています。

職業では会社員・団体職員のロイヤル層や巻き戻しは割合が高く、学生は未認知が高い結果でした。

7 Journey Tableの分析結果の考察としては、ぐるなびが独自に展開している宴会・接待・団体向けの予約サービス特典が大きな影響を与えているのではないでしょうか。

30代や40代の男性や会社員の利用経験率が高いことから、そのサービス特典を利用している人が多いと考えられます。

また収入によって利用経験率が大きく異なっており、掲載されている店舗の特徴も他のブランドとは異なる可能性も考えられます。

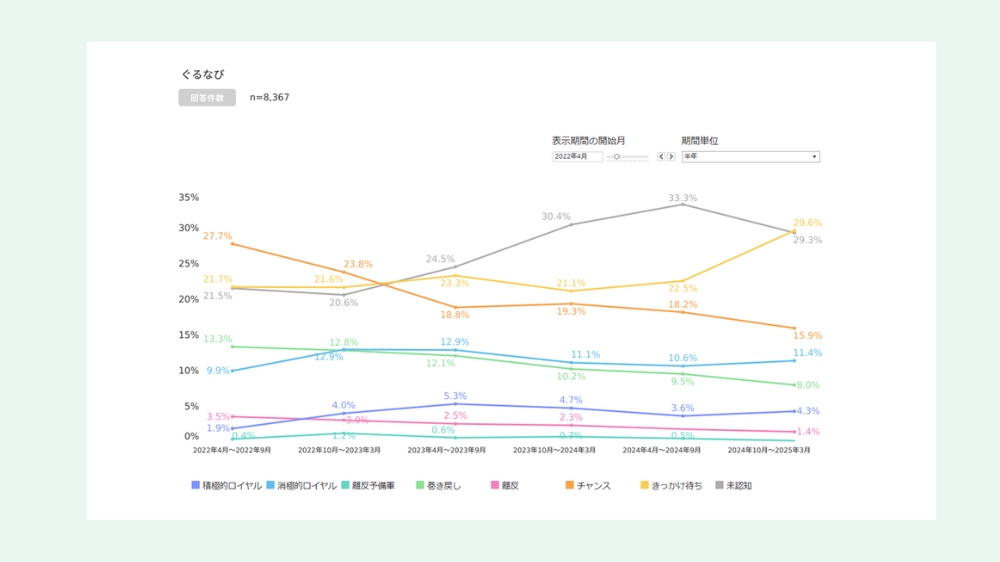

顧客層の割合はどのように変化している?

次に時系列分析を用いて変化を見ていきます。

■時系列分析 7 Journey ぐるなび

※2024年10月~2015年3月は集計中

時系列分析から分かる特徴は2つです。

まずは未認知が増加傾向にあることです。

2022年10月から2024年4月の1年半で、約1.6倍にも割合が増加しています。

未認知は10代・20代、学生といった若者が多かったので、この増加率は今後の利用率に大きな影響を与えるかもしれません。

次に注目したいのはチャンスが減少傾向にあることです。

原因として考えられるのはロイヤル層に転換していったことですが、積極ロイヤルや消極ロイヤルは増加していないので可能性としては低いと考えられます。

ですので購入意向のある人が単純に減少している可能性があります。

こちらも今後の課題として挙げられそうですね。

ブランドイメージ

次にイメージ分析を用いて、それぞれの顧客が持つブランドへのイメージを比較してみます。

7 Journey分析で多くの特徴があったロイヤル層や巻き戻しのイメージを確認したいので、ここでは購買経験層に限定して分析していきます。

■イメージ分析 ぐるなび

※絞り込み条件 : 購買経験層(サービスを利用したことがある)

最も割合の高いイメージは利便・合理性でした。

全体のイメージでもこの項目は1位だったので、納得ですね。

ここで注目したいのは、TOP3と4位以下の割合に大きな差があることです。

そして4位以下は平均前後の数値となっており、ブランドのこれといったイメージがあまりない印象を受けます。

しかしベーシック・定番的の割合は高いので、やはり一定のユーザーにとっては”グルメ予約サービスといえば”の定番になっているようですね。

この結果をもとに時系列分析や消費者の声を用いて、より具体的に見ていきます。

消費者が持つイメージの変化

まずは時系列分析からイメージの変化を見ていきます。

■時系列分析 イメージ ぐるなび

※絞り込み条件 : 購買経験層

※2024年10月~2025年3月は集計中

時系列を見てみると、TOP3の項目は以前から変わっていないようです。

他に上位の項目としてランクインし続けているのは平等・世の中のためになるです。

要因として考えられるのは、掲載店舗と直接契約しているケースが多いことです。

大手ブランドや人気店だけでなく、中小規模や個人経営の店舗との関係も厚いため、幅広い層の店舗に平等な注目・評価を提供しています。

また「ぐるなび大学」というサービスも運営しており、経営改善や接客スキルの向上も支援しています。

こういった飲食業界に対して、多方面からの関係性を育んでいることが大きな要因になっていると考えられます。

参考 : 2025年3月期 第3四半期 決算説明会資料 投資家情報>IR資料室>決算説明会https://corporate.gnavi.co.jp/ir/library/presentation/

参考 : 株式会社ぐるなび Investers Guide 投資家情報>IR資料室>インベスターズガイドhttps://corporate.gnavi.co.jp/ir/library/investorsguide/

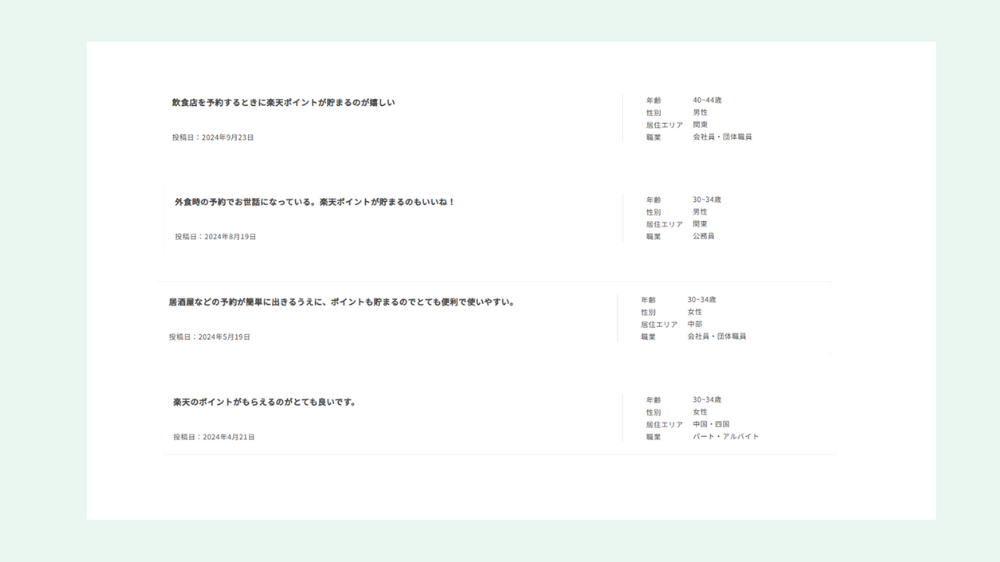

サービスに対して使われる言葉とは

■商品・サービスへの意見 ぐるなび

消費者の声で最も多かった意見は口コミを参考にお店を選んでいる人が多いことです。

特に旅先で便利だと評価している人が多く、他のブランドに引けを取らない信頼性があるようです。

「一人の時は食べログ、大人数はぐるなび」というコメントもあり、ニーズによって使い分けている人もいるようでした。

■商品・サービスへの意見 ぐるなび

また楽天ポイントを貯められることに好印象を抱いている人も多く、実際ぐるなび会員に登録しているうちの3人に1人が楽天IDと連携しています。

楽天会員であれば人数分の楽天ポイントを獲得できるので、人数が多いほどお得になるシステムは魅力的ですよね。

マーケの可能性を探る

ここからはぐるなびのブランド価値をさらに向上させるための課題やヒントを探っていきたいと思います。

今回はチャンスの減少傾向や未認知の増加傾向に着目して、課題や改善のヒントを探っていきます。

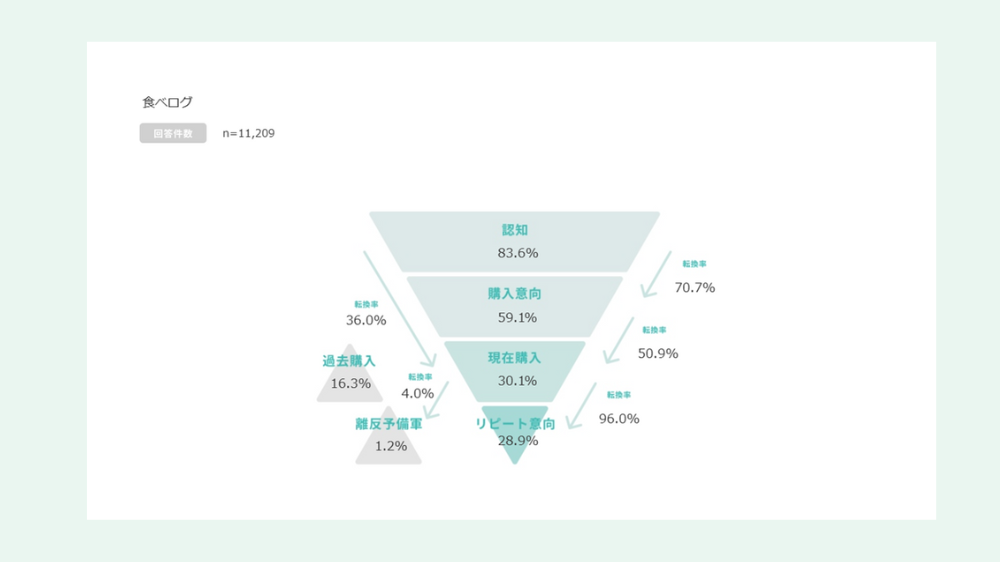

本題に入る前にまずはファネル分析を用いて、認知率や好感率で1位だった食べログと比較しながら転換率を見ていきます。

■ファネル分析 ぐるなび

■ファネル分析 食べログ

比較してみるとぐるなびの方が「購入意向→現在購入」の割合が低い結果であることが確認できます。

やはりぐるなびの成長のカギを握るのは、購入意向からロイヤル層への転換のようですね。

また「認知→購入意向」もぐるなびの方が低く、課題として取り上げる価値がありそうです。

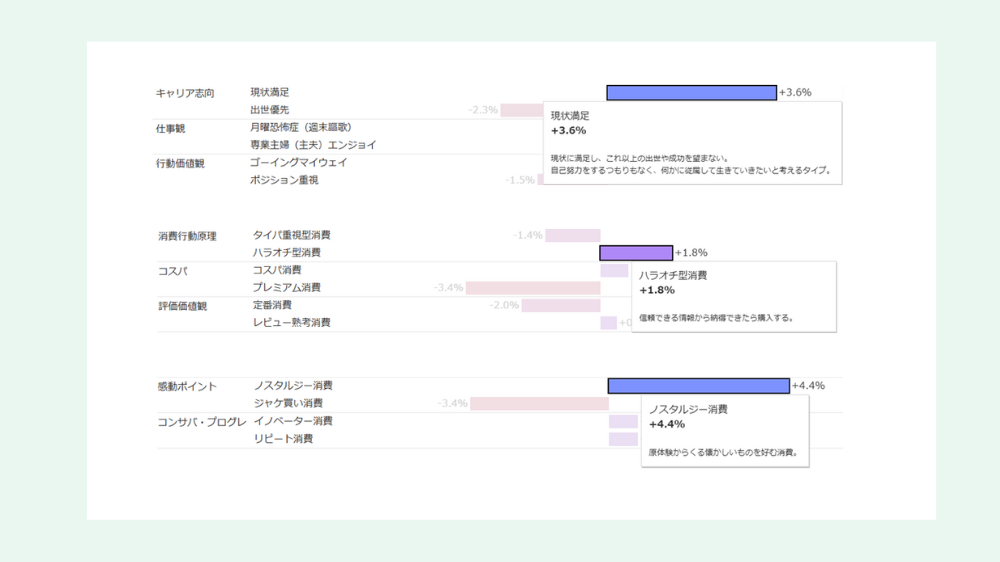

潜在顧客はどんな人?

■サイコグラフィック分析 チャンス ぐるなび

※絞り込み条件 : チャンス(利用経験なし・利用意向あり)

チャンスには現状満足やハラオチ消費、ノスタルジー消費の割合が高いことが分かりました。

慎重派で現状維持を重視する性格な人が多く、お店選びの際にも口コミや店舗情報をしっかりリサーチする人が多いと考えられます。

ですので一度信頼を得ることができれば、リピート利用につながる可能性が高いと言えそうです。

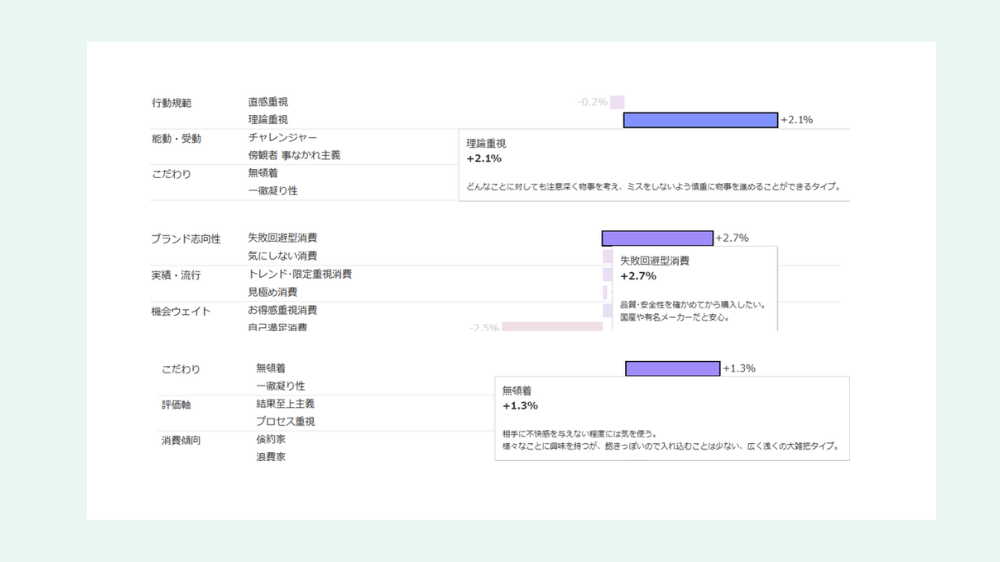

■サイコグラフィック分析 チャンス ぐるなび

※絞り込み条件 : チャンス

また理論重視や無頓着、失敗回避型消費なども高く、「失敗を避けたい」という考えが強いようです。

法人向けの予約も多いことから、失敗のリスクをできるだけ回避する為に慎重な選択を求められている人が多いのではないでしょうか。

団体や法人向けのサービスに磨きをかけるのも施策としては興味深いかもしれません。

7 Journey Tableでは女性や30代40代が多いことを確認しているので、この点を踏まえると、適切な施策によってロイヤル層を増やすことは十分可能と考えられます。

一方で「購入意向→現在購入」の転換率が低い要因としては、ぐるなびの強みでもある宴会や団体利用に特化したイメージが影響している可能性があります。

少人数での利用を重視する顧客層に対しては訴求力が弱く、場合によっては他ブランドの方が使いやすいと認識されているのかもしれません。

転換率を改善するためには、少人数利用でも魅力的なサービスや利便性を提供することが重要なカギとなるでしょう。

どんなSNSを見ている?

最後にSNSの利用状況を見ていきます。

10代や20代の未認知が多かったぐるなびにとっては大きなヒントが隠れているともいえます。

SNS世代ともいわれる現代の若者にどれほど可能性があるのかを確認します。

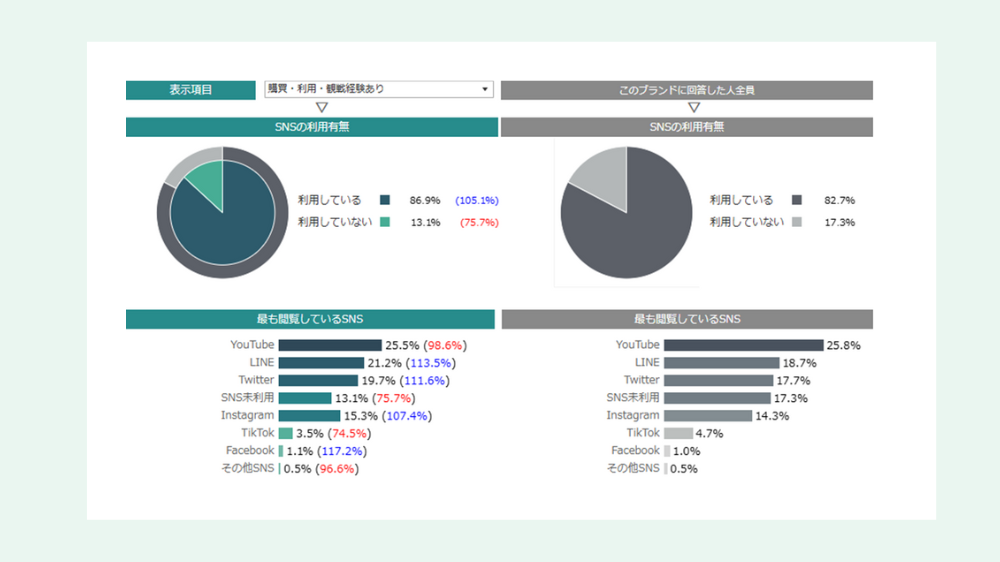

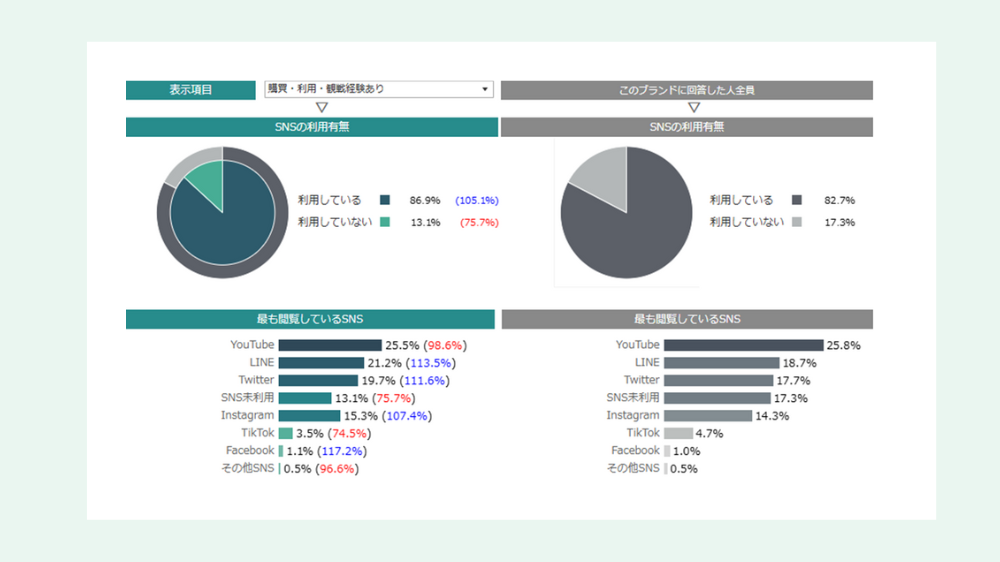

■SNS利用状況 ぐるなび

※絞り込み条件 : 購買・利用・観戦経験あり

まずは利用経験がある人に絞って見ていきます。

ぐるなびの利用経験がある人は「最も閲覧しているSNS」に対して、LINEやX(旧Twitter)、Instagramが全体の数値を上回っています。

利用経験層は複数のSNSを活用しながら情報収集を行っている傾向があり、幅広い接点を持つことでブランドとの接触機会が増えているのかもしれません。

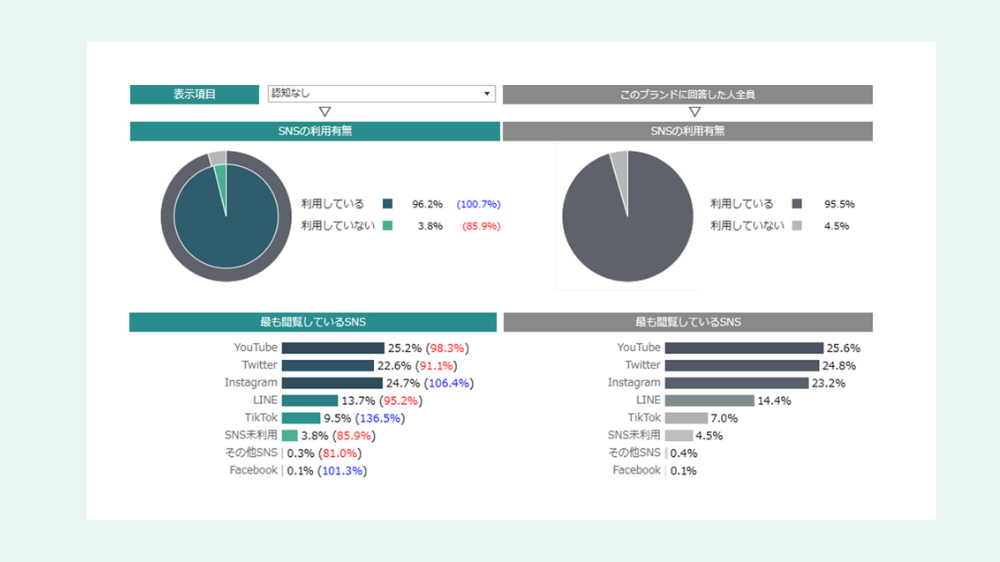

■SNS利用状況 ぐるなび

※絞り込み条件 : 認知無し 10代、20~24歳

次に未認知の多かった10代や20代に絞ってみると、最も閲覧しているSNSはInstagramやTikTokとなりました。

ネット予約のサービスとしてはSNS利用者にできるだけ認知してもらうことが重要になるため、SNS戦略も少なからず効果があると見込めるのではないでしょうか。

あのブランドを丸裸に【2週間トライアル実施中】

今回はグルメ予約サービス業界の市場分析と、「ぐるなび」について認知度〜イメージ調査まで見てきました。

ノウンズでは、この記事でご覧頂けた機能の他にもさまざまな角度からブランドデータが分析できます。

自社ブランドのマーケティング担当の方、お客様にマーケティング施策をご提案する方には喜んで頂けるサービスです。

いまなら2週間のお試しができるので、これまでweb検索・SNS検索のみでブランドについてリサーチしていた方は、ぜひ一度試してみてはいかがでしょうか。